Nos últimos dois anos, os mercados financeiros operam quase que em perfeita sincronia. Juros sobem, bolsas (especialmente o setor de tecnologia) caem. De forma objetiva: quando um ativo está sensível em relação a um outro, então existe alguma correlação, e o movimento dos dois pode ser para a mesma direção – correlação positiva -, ou então, o movimento pode ser inverso – correlação negativa.

É dessa forma bastante simples que um day trader pode ler/operar o que o mercado classifica como “correlação” ou “relação” entre ativos. Não é necessário deixar mais complexo pois acaba gerando mais ruído no processo de tomada de decisão do que ajudar a estruturar uma boa operação.

E por que elas ocorrem? Bom, não existe uma explicação única que explica o motivo dessa “sincronia” entre mercados e ativos funcionar. Porém, de maneira muito prática, traders podem buscar entender um pouco como influentes participantes tais como hedge funds, bancos de investimentos, trading houses, assets managers, prop firms e outros tipos de fundos de mercado estruturaram duas operações.

Vale jamais esquecer os participantes da economia real como Governos, empresas privadas e públicas de diversos setores que possuem exposição em várias classes de ativos ao mesmo tempo.

Toda a atividade desses participantes deixa rastro de alguma forma somente se impactar as cotações, causando movimentos direcionais. E essas “pegadas” aparecem muitas vezes na correlação entre os ativos. Por que é que quando o Petróleo sobe, existe uma tendência de o USD/CAD depreciar?

Bom, pergunta muito válida, e que nos com os exemplos a seguir, teremos uma maior clareza para entender essas relações.

Vamos para dois exemplos muito comuns nas mesas de operações (a lista pode ser bastante extensa):

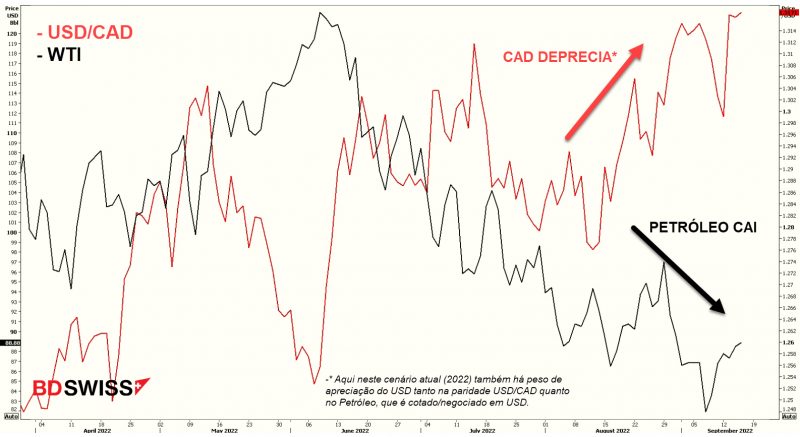

1) Fluxos de Caixas: Quando um ativo anda (o movimento acelera acima da média de mercado), isso acaba gerando fluxo de caixa em outro ativo. Vamos usar como um exemplo, o par de moeda USD/CAD. Quando uma trading house especializada em operações estruturadas em commodity faz uma operação para si ou para um produtor de petróleo – que neste caso podemos usar uma operação de venda física-, ela vai receber em dólares (USD). Na ponta final da transação, as atividades desta empresa são pagas em dólar canadense (CAD). Assim, quando a trading house fecha a venda de petróleo para esta empresa, eles precisam vender USD/CAD para fazer a conversão da transação.

Então, se o preço do petróleo dobrar (é um caso muito raro, porém, depende do vencimento daquele contrato), a trading que executou/vendeu essa operação verá a exposição em USD dobrar – que precisará ser “vendida” na liquidação da operação -, e isso poderá causará pressão vendedora na paridade USD/CAD. Quanto maior for a aceleração de ajuste nos benchmarks de petróleo, maior será a correlação com o CAD.

A simples contratação, ajuste, rebalanceamento, “rolagem” ou “zeragem” da posição é parte do processo de fluxo de caixa. E este é um dos mecanismos que fazem a “sincronia” (correlação) de uma paridade de moeda funcionar com outros ativos. Neste exemplo utilizamos uma correlação muito conhecida no mercado entre o USD/CAD e os benchmarks de Petróleo, principalmente com o WTI.

2) Estratégias Discricionárias ou Automatizadas de Correlação: Muitos participantes complexos, como hedge funds, assets managers, prop firms, dealers e market makers, utilizam de estratégias simples e avançadas através de execução manual ou via algoritmo (os famosos “White” ou “Black” boxes) de operações que buscam operar correlações entre produtos. Este tipo de participante não utiliza “fluxos” de caixas como empresas que possuem exposição de alguma forma ao produto físico da sua natureza de operação. Portanto, essa atividade também afeta a formação de preços dos ativos que podem ter uma alta correlação histórica, fazendo com que essa “sincronia” seja ainda mais forte.

Conclusão

Dessa forma, agora o trader já pode começar a buscar essas sincronias entre ativos. Com a prática e experiência, é possível notar que a correlação se torna muito mais clara quando há um aumento na volatilidade de mercado. Inclusive, é importante notar que quando a volatilidade de um ativo sobe, a correlação também aumenta.

Em dias de eventos de risco como uma decisão do banco central, divulgação de relatórios de índices de preços e de emprego, com destaque dos EUA, se o mercado esperar algum ajuste do Fed, a volatilidade pode aumentar antes, durante e até mesmo após o evento. Nesse caso, as diversas correlações de mercado – principalmente entre juros, dólar, títulos do tesouro, ouro e bolsas – aumentam, e assim as oportunidades em torno desses momentos.