Tras varias semanas consecutivas de rebotes en los mercados, la recogida de beneficios nos deja una semana roja, tanto en los índices europeos, como en Estados Unidos.

La atención en esta semana ha estado puesta principalmente en Davos, Suiza. El viernes, la directora del Fondo Monetario Internacional (FMI), comentó a que todo indicaba que las previsiones económicas de hace unos meses no se cumplirían y que las perspectivas no eran tan malas como se temía. Esta mejora viene sustentada por la mejora potencial de China para sostener el crecimiento mundial. Aunque las mejoras no serán drásticas, se pronostica un crecimiento mundial del 2.7% por parte del FMI.

Pese a que la guerra en Ucrania sigue siendo un tremendo riesgo para la confianza, principalmente en la Eurozona.

Con esta mejora potencial de China, los precios del petróleo continúan con su recuperación. El aumento de la demanda por parte de China, debería impulsar los precios al alza. La OPEP confirmó el jueves que la demanda de petróleo de China había alcanzado su nivel más alto desde febrero.

A nivel técnico, en el gráfico diario del USOIL, se está formando y activando un HCHi, patrón de reversión de tendencia, que tiene como objetivo cercano las cotas de 90$. En gráfico mensual, la zona en la que se ha apoyado el precio, y en la cual, ha formado el HCHi encaja con una gran zona de pivote histórica en el petróleo.

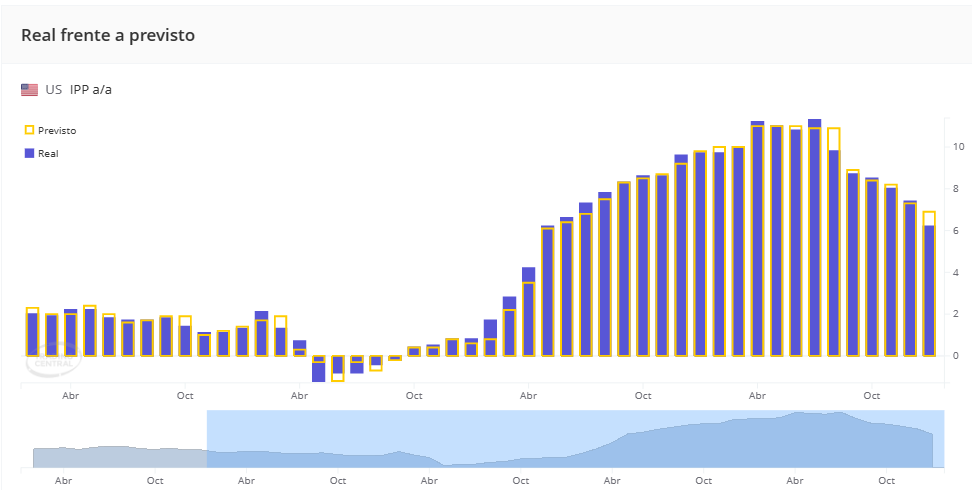

El otro punto de atención de la semana ha estado en los datos referentes a Índices de Precios al Productor (IPP). La moderación de los precios se mantiene estable y ya hemos alcanzado el 6.2%, la menor tasa desde marzo de 2021.

Desde la última reunión de la FED, los datos referentes a todos aquellos indicadores de presiones inflacionistas se han moderado y se estima que solamente veamos 2 subidas más de 25 puntos básicos, en las 2 respectivas reuniones sucesivas, y contener los tipos de interés a partir de ahí.

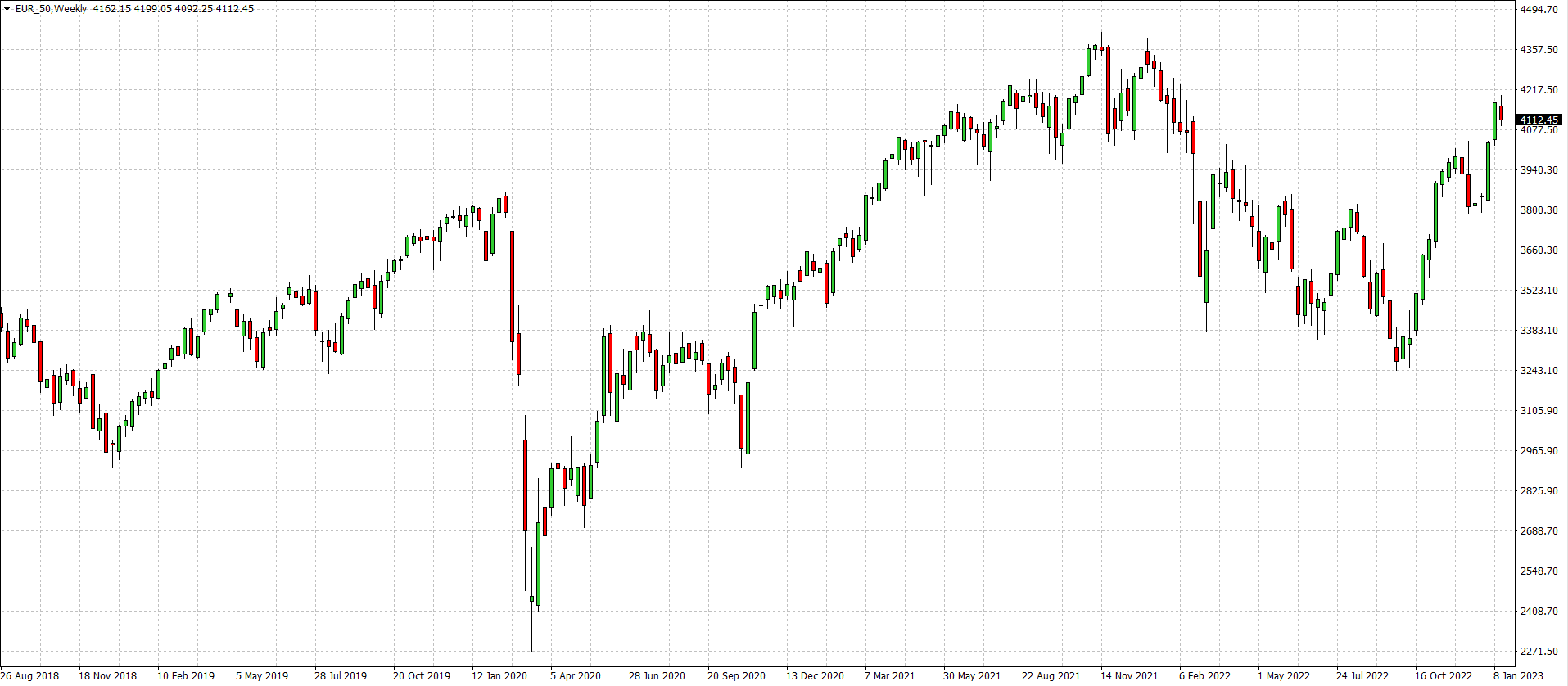

En cuanto al aspecto técnico del mercado, Europa mantiene la fortaleza estructural frente a Estados Unidos.

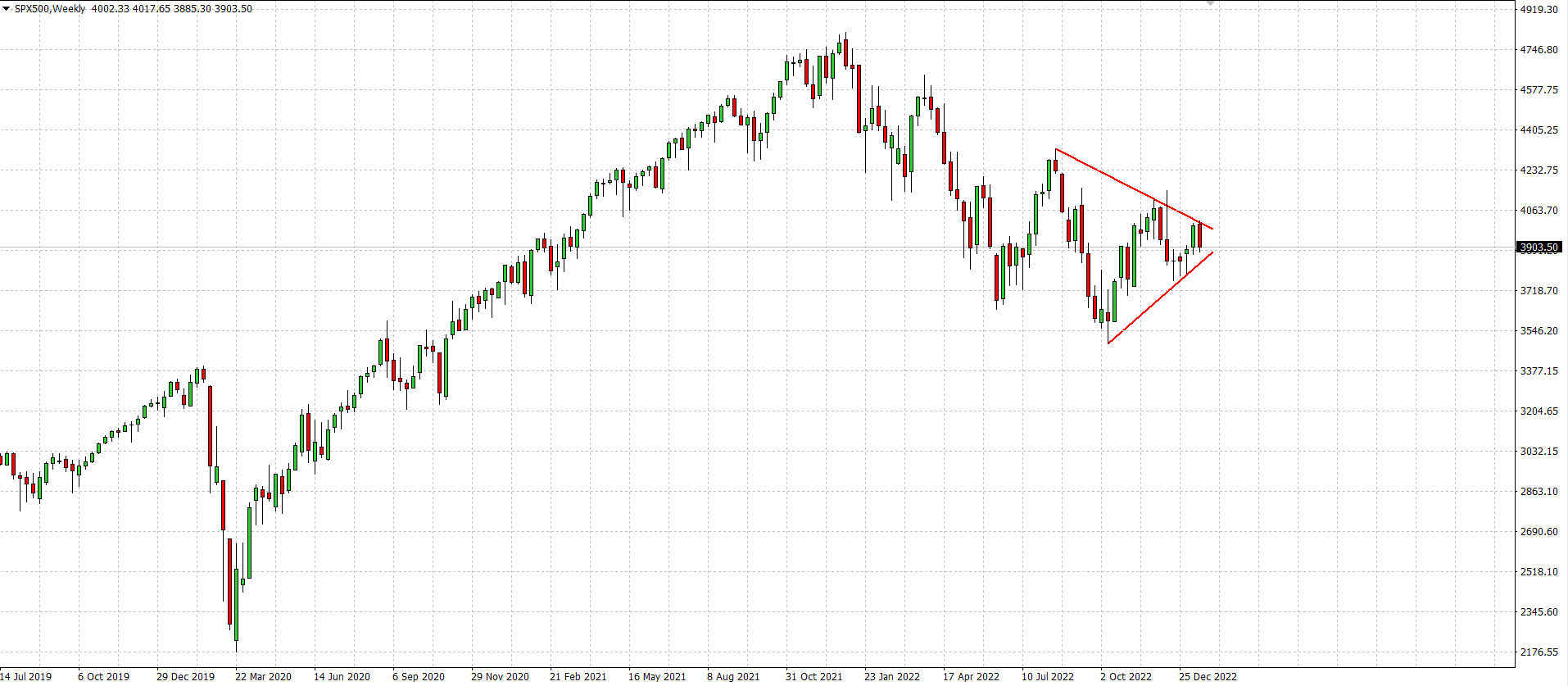

SP500 y NQ100, se encuentran en zonas decisivas.

El SP500 ha formado un triángulo simétrico y está en el último cuarto de su estructura, zona por la que normalmente se activan estas figuras. De momento, simplemente lo monitorizamos esperando que rompa por uno de sus 2 extremos. Rupturas al alza tendrían implicaciones alcistas y, viceversa si lo hiciera a la baja.

La situación del Nasdaq 100 es más compleja tras formar un doble suelo, con un comportamiento relativo mucho peor que el resto de índices. El selectivo tecnológico se está enfrentando a la directriz bajista que está vigente durante el último año.

De superar la directriz al alza, podríamos ver nuevos ataques a la neck del doble suelo. De perder el mínimo de 2022 tendría como primer objetivo la cota de los 10.000 puntos.

En último lugar, el Stoxx50 la semana pasada realizó el primer ataque a la zona de congestión que se formó en máximos históricos. Esta semana ha sido de respiro, como venimos comentando en los directos, es complicado romper máximos en una subida tan vertical. De momento sigue siendo el selectivo más fuerte, y sería importante que no perdiera la zona de los 3.800 puntos, donde tiene su último mínimo relativo.