في أوائل شهر يونيو كتبت في توقعاتي الأسبوعية، هل تبدو 50 بمثابة 25 جديدة؟ يبدو أنني كنت محقًا – فقد صرح البنك المركزي الأوروبي في شهر يونيو إنه سيرفع أسعار الفائدة بمقدار 25 نقطة أساس في يوليو، ويا للمفاجأة! لقد ارتفعت الأسعار بمقدار 50 نقطة أساس.

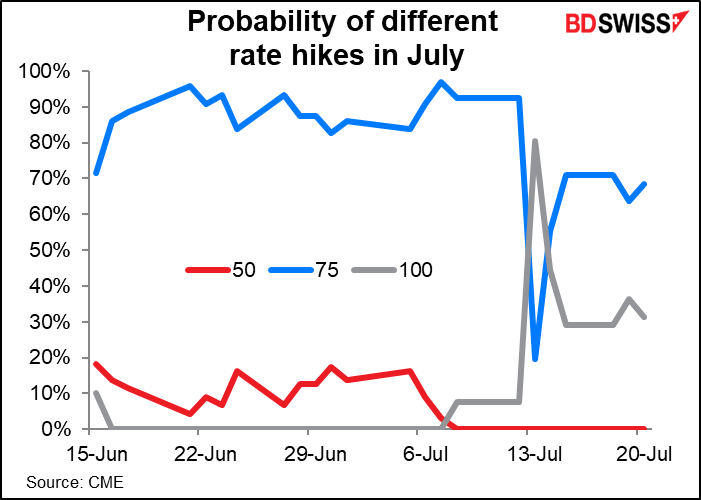

السؤال الآن هو، بكم سترفع اللجنة الفيدرالية للسوق المفتوحة معدل الفائدة في اجتماعها يوم الأربعاء؟ إذا نظرنا إلى الاحتمالات المستمدة من العقود الآجلة للأموال الفيدرالية، بدءًا من تاريخ اجتماع اللجنة الفيدرالية للسوق المفتوحة في يونيو، كان الرهان على رفع أسعار الفائدة بمقدار 75 نقطة أساس أخرى. ارتفعت احتمالات إلى مقدار 100 نقطة أساس لفترة وجيزة، لكن الاحتمالية تضاءلت مؤخرًا.

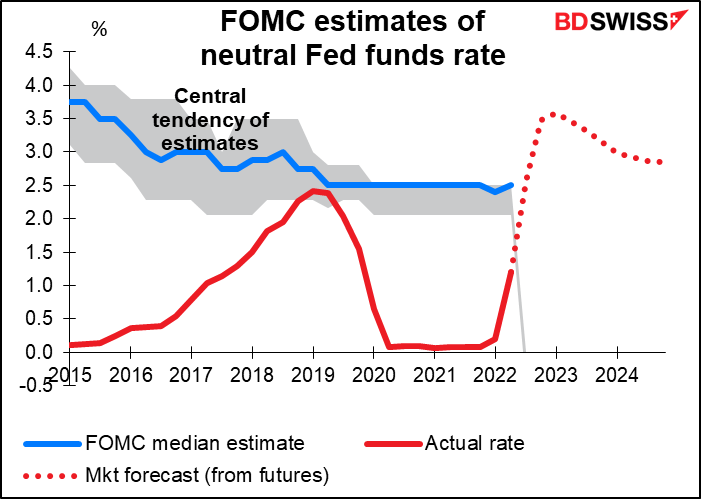

إن رفع الفائدة بمقدار 75 نقطة أساس من شأنه أن يرفع معدل الأموال الفيدرالية إلى 2.25٪ -2.50٪، وهو ما يقدره أعضاء اللجنة على أنه المستوى الأطول – أي المعدل “المحايد” الأسطوري الذي لا يحفز أو يبطئ الاقتصاد.

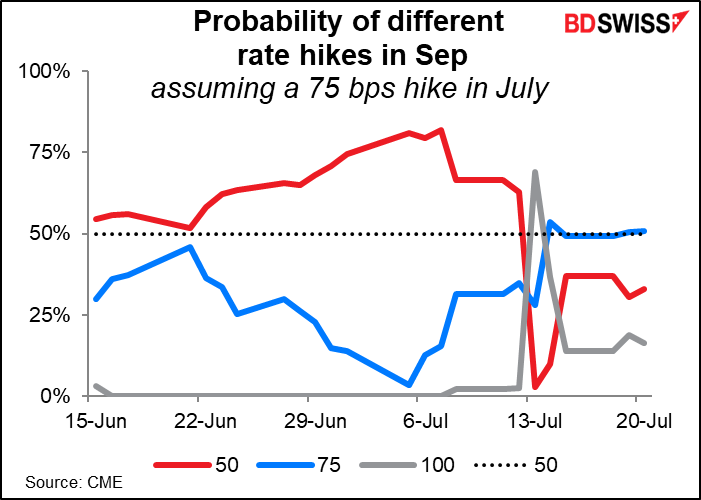

السؤال الكبير التالي، هو بالطبع ما هي التوجيهات التي سيقدمونها بشأن شهر سبتمبر وما بعده؟ خلال الاجتماعات العديدة الماضية، قالوا إن اللجنة “تتوقع أن الزيادات المستمرة في النطاق المستهدف ستكون مناسبة “. لا يتمتع السوق حاليًا برؤية قوية لشهر سبتمبر. ونرى أن فرصة زيادة أخرى بمقدار 75 نقطة أساس هي 50 إلى 50، مع كون احتمال رفع 50 نقطة أساس (33٪) أعلى من احتمال رفع 100 نقطة أساس (16٪).

وهذا من شأنه أن يضع معدل الأموال الفيدرالية بوضوح في منطقة مقيدة. من المحتمل أن يكون هذا هو التركيز الرئيسي في المؤتمر الصحفي: ما هو التوجيه المستقبلي الذي يمكن أن يقدمه رئيس بنك الاحتياطي الفيدرالي “باول” حول مدى استعدادهم لدفع الأسعار فوق المعدل المحايد. يرى سوق العقود الآجلة أن معدل الأموال الفيدرالية سيبلغ ذروته عند مستوى 3.45٪ في يناير وفبراير من العام المقبل.

مجلس الاحتياطي الفيدرالي هو الاجتماع الرئيسي الوحيد للبنك المركزي خلال الأسبوع. ومع ذلك، هناك الكثير من البيانات المهمة التي ستصدر، وعدة منها يتعلق بالتضخم والنمو.

بيانات التضخم: تصدر أستراليا مؤشر أسعار المستهلك (CPI) يوم الأربعاء، وألمانيا يوم الخميس، ومنطقة اليورو يوم الجمعة. ستصدر اليابان يوم الجمعة أيضًا مؤشر أسعار المستهلك في طوكيو، وأصدرت أستراليا مؤشر أسعار المنتجين، وأعلنت الولايات المتحدة عن معدلات انكماش نفقات الاستهلاك الشخصي (PCE). دعونا نأخذهم بالترتيب الذي سنواجههم به.

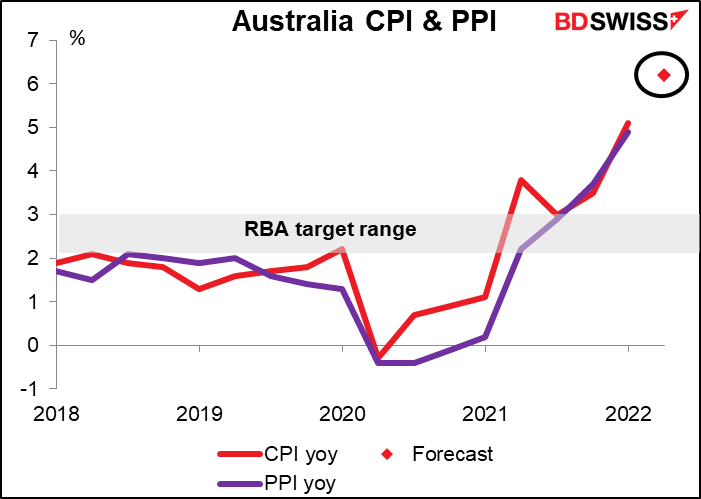

يعتبر مؤشر أسعار المستهلك الأسترالي مهمًا بشكل خاص لهذا البلد لأنه يصدر كل ثلاثة أشهر فقط. من المتوقع أن يستمر في الارتفاع، كما هو الحال بشكل عام على مستوى العالم. وتجدر الإشارة بشكل خاص إلى أن معدل النمو على أساس ربع سنوي في الربع الأول كان 2.1٪ على أساس ربع سنوي، ضمن النطاق المستهدف للبنك الاحتياطي الأسترالي 2٪ -3٪ للنمو على أساس سنوي، ومن المتوقع أن يكون قريبًا من ذلك هذا الربع أيضًا (1.9٪ على أساس ربع سنوي). لا يسعنا إلا أن نخمن كيف سيرغبون في ارتفاع الأسعار كل ثلاثة أشهر بقدر رغبتهم في ارتفاع الأسعار كل عام. هذا هو رقم مؤشر أسعار المستهلك الذي سيناقشه بنك الاحتياطي الأسترالي في اجتماعات أغسطس وسبتمبر وأكتوبر (سيصدر مؤشر أسعار المستهلك التالي في 26 أكتوبر بينما اجتماع أكتوبر بنك الاحتياطي الأسترالي في 4 أكتوبر).

لا توجد توقعات حتى الآن لمؤشر أسعار المنتجين (PPI)، والذي يعتبر بشكل غير عادي أقل من مؤشر أسعار المستهلك (4.9٪ على أساس سنوي مقابل 5.1٪ سنويًا، على التوالي). بالنظر إلى ذلك في معظم البلدان الأخرى، فإن الأمر بعيد جدًا – بلغ على سبيل المثال مؤشر أسعار المنتجين في ألمانيا 32.7٪ مقارنة بالعام الماضي مقابل 8.2٪ لمؤشر أسعار المستهلك – أقول إن هناك فرصة جيدة لرؤية مؤشر أسعار المنتجين الأسترالي يقفز نحو الأعلى.

كل ذلك مع ارتفاع التضخم والانتعاش العام في معنويات المخاطرة، فقد نشهد ارتفاع الدولار الأسترالي الأسبوع المقبل.

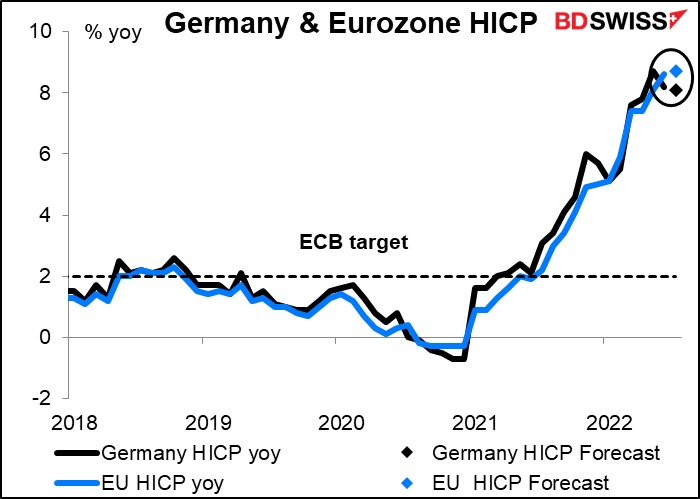

من المتوقع أن يتغير التضخم في منطقة اليورو قليلاً. من المتوقع أن ينخفض المؤشر الألماني المنسق لأسعار المستهلك (HICP) بمقدار 10 نقاط أساس إلى مستوى 8.1٪ على أساس سنوي، بينما من المتوقع أن يرتفع الرقم على مستوى منطقة اليورو بمقدار 10 نقاط أساس ليصل إلى 8.7٪ على أساس سنوي. هل يعني هذا أن التضخم بلغ ذروته في منطقة اليورو؟ إذا كان الأمر كذلك، فقد يقلل من الرهانات على رفع أسعار الفائدة بمقدار 50 نقطة أساس أخرى في اجتماع البنك المركزي الأوروبي في سبتمبر، والذي سيكون سلبياً بالنسبة لليورو.

من المتوقع أن يرتفع مؤشر أسعار المستهلك في طوكيو أعلى بمقدار 10 نقاط أساس. مثل هذا الارتفاع البطيء سيؤكد فقط وجهة نظر بنك اليابان بأن التضخم لا يتجاوز هدفه البالغ 2٪ ويبرر قرار بنك اليابان بعدم تغيير السياسة على الإطلاق. سيكون هذا بمثابة ضوء أخضر آخر لبائعي الين الياباني (مشتري زوج الدولار / الين الياباني).

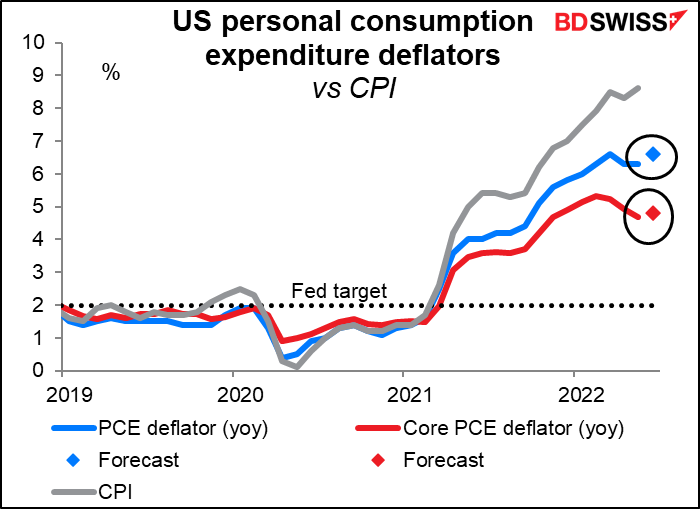

تعتبر عوامل انكماش مؤشر نفقات الاستهلاك الشخصي الأمريكي من الناحية النظرية مقاييس التضخم المفضلة لدى بنك الاحتياطي الفيدرالي وتلك التي يتوقعونها كل ربع سنة في ملخص التوقعات الاقتصادية الخاصة بهم. ومع ذلك، فإن الحقيقة هي أنه عند الحديث، يشير أعضاء اللجنة عادةً إلى مؤشر أسعار المستهلك، وليس عوامل انكماش مؤشر نفقات الاستهلاك الشخصي، وبالتالي يتعامل السوق مع هذه البيانات على أنها بيانات من الدرجة الثانية. ومع ذلك، فمن المحتمل أن تكون مقلقة: من المتوقع أن يرتفع الرقم الرئيسي بمقدار 0.3 نقطة مئوية، تمامًا مثل الارتفاع في مؤشر أسعار المستهلك خلال الشهر، ورقم مؤشر أسعار المستهلك الأساسي، وهو الأهم من الاثنين، بمقدار 0.1 نقطة مئوية.

ما هو التأثير التراكمي المحتمل لهذه الأرقام؟ من المحتمل أن تكون الإشارة إلى السوق هي أن التضخم لم يبلغ ذروته بعد. ولا يزال يتجه نحو الأعلى. وهذا يعني أن البنوك المركزية من المرجح أن تشدد سياستها أكثر. قد تضعف هذه الأخبار بعض معنويات “المخاطرة”، والتي ستكون مفيدة للدولار ولكنها تضر بعملات السلع (ما لم يعتقد الناس أن التضخم الأسترالي مرتفع بما يكفي لإجبار بنك الاحتياطي الأسترالي على تشديد سياسته أكثر).

في هذه الأثناء، دعونا ننظر إلى معدل النمو. لدينا بيانات الناتج المحلي الإجمالي الأمريكي للربع الثاني (الخميس) وألمانيا والاتحاد الأوروبي (الجمعة)، بالإضافة إلى الناتج المحلي الإجمالي الكندي لشهر مايو.

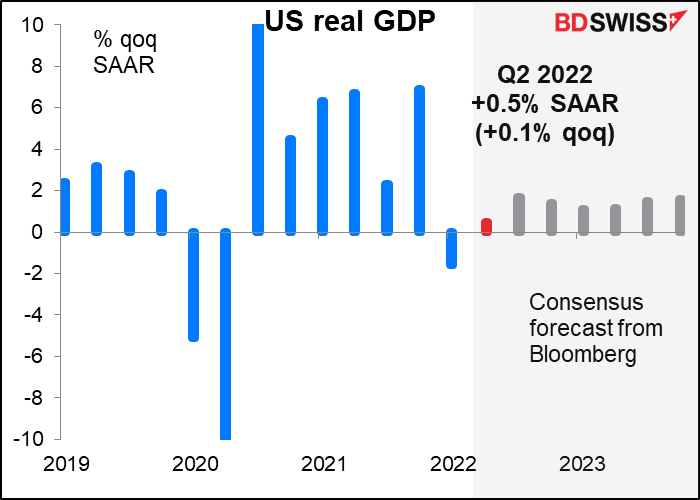

من المتوقع أن تسجل الولايات المتحدة نموًا معتدلاً بنسبة +0.5٪ على أساس ربع سنوي معدل موسميًا (+ 0.1٪ على أساس ربع سنوي بالطريقة التي يحسبها بها باقي العالم). من شأن ذلك أن يتجنب الركود الفني لربعين متتاليين من الانكماش الاقتصادي (أرفض كتابة “نمو سلبي”). تتراوح التقديرات من تقدير إجمالي الناتج المحلي الآن من بنك الاحتياطي الفيدرالي في أتلانتا البالغ -1.6٪ على أساس ربع سنوي إلى معدل التقدير الفلكي البالغ +4.1٪ والذي صدر عن رئيس الاحتياطي الفيدرالي في سانت لويس. أعتقد أن النتيجة الإيجابية، وتجنب الركود الفني، ستكون جيدة وقد تعزز الدولار لأنها ستشجع بنك الاحتياطي الفيدرالي على الاعتقاد بأنه يمكنه الاستمرار في رفع أسعار الفائدة دون التسبب في ركود.

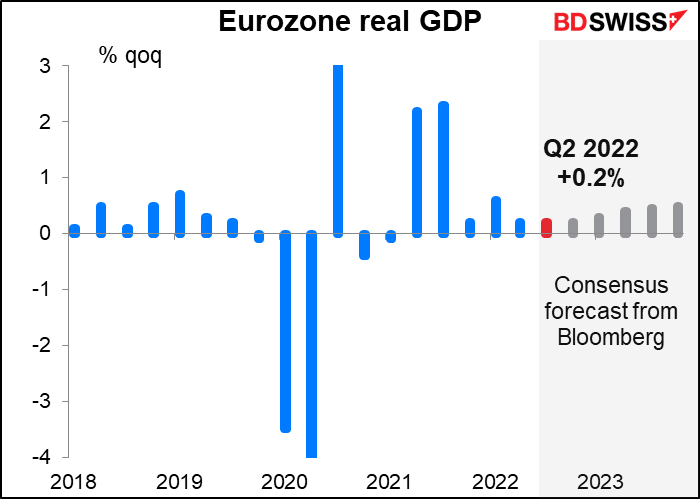

من المتوقع أن تنمو منطقة اليورو بنسبة 0.2٪ على أساس ربع سنوي. وهذا أسرع من الولايات المتحدة (التي من المتوقع كما ذكرنا سابقًا أن تنمو بنسبة 0.1٪ فقط على أساس ربع سنوي). ولكن من المتوقع أن يتسارع النمو الأمريكي في وقت لاحق من هذا العام (0.4٪ على أساس ربع سنوي و 0.3٪ على أساس ربع سنوي في الربعين الثالث والرابع على التوالي) بينما من المتوقع أن تتباطأ منطقة اليورو عند مستوى +0.2٪ على أساس ربع سنوي لبقية العام.

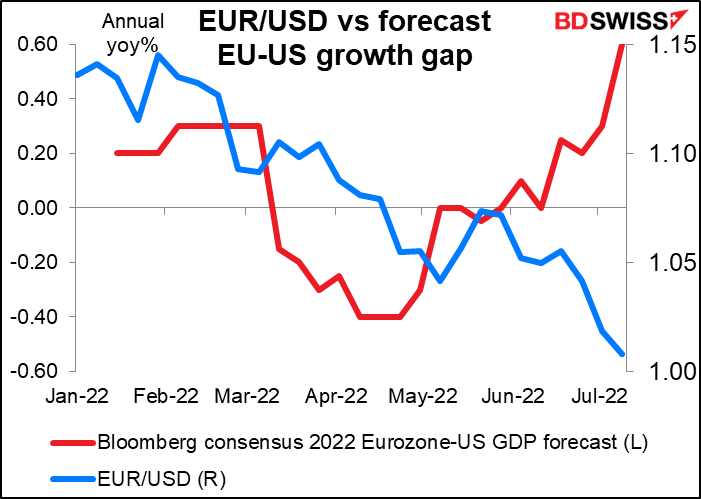

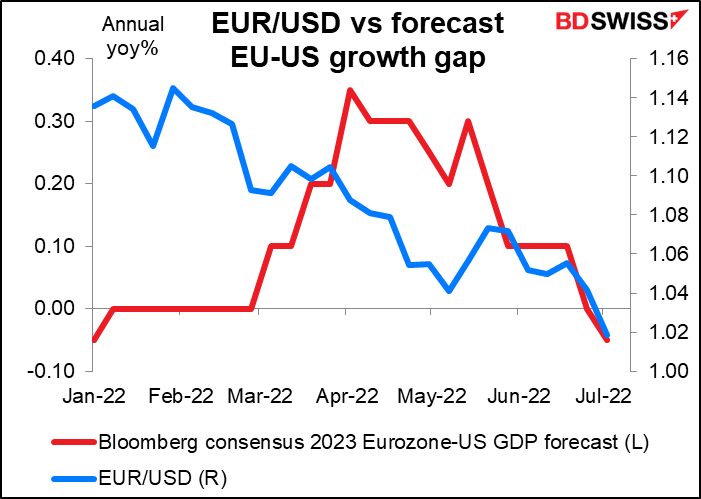

ومع ذلك، من المتوقع أن يتجاوز النمو في منطقة اليورو للعام بأكمله النمو الأمريكي. من الناحية النظرية، يجب أن يدعم ذلك اليورو إلى حد ما، لكنه لا يبدو أنه يساعد كثيرًا، ربما لأن النمو الأقوى لا يترجم إلى أسعار فائدة أعلى.

لكن للعام القادم قصة أخرى. تم تخفيض تقديرات النمو في منطقة اليورو مؤخرًا بشكل أسرع من تقديرات النمو الأمريكية مع ارتفاع هائل في أسعار الطاقة الأوروبية. من غير الواضح بالنسبة لي على الرغم من مدى تقدم سوق الفوركس في خصم فروق النمو أو حتى إذا كان يقوم بخصمها على الإطلاق – لا يبدو أن زوج اليورو/الدولار يتتبع توقعات النمو هذه إلا ربما عن طريق الصدفة.

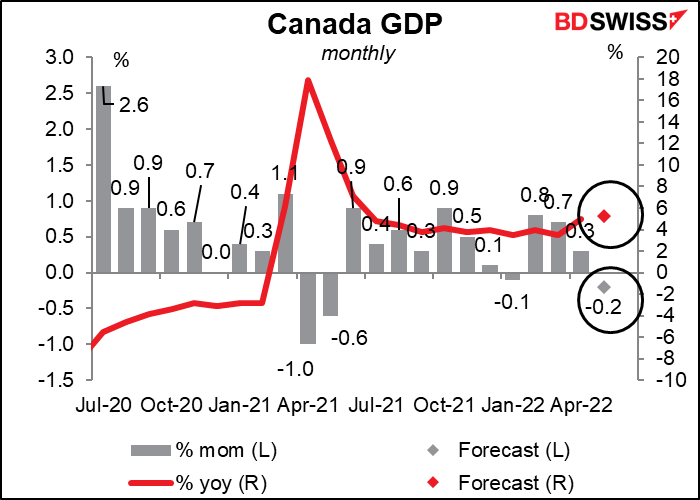

من المتوقع أن ينخفض الناتج المحلي الإجمالي الكندي بنسبة 0.2٪ على أساس شهري في مايو، ولكن مع ذلك، من المتوقع أن ترتفع وتيرة النمو على أساس سنوي إلى مستوى 5.3٪ من 5.0٪. وهذا من شأنه أن يضع الناتج 2.1٪ أعلى من مستوى ما قبل الجائحة. لا أعتقد أن هذا سيعطي بنك كندا أي سبب للتوقف. حيث صرح البنك إنه يتوقع نموًا بنسبة 3 ½% هذا العام وهذا الرقم لن يدفع بالضرورة الاقتصاد بعيدًا عن مساره. وفقًا لذلك، أعتقد أنه من المحتمل أن يكون محايدًا بالنسبة للدولار الكندي.

تشمل المؤشرات الأمريكية المهمة الأخرى التي ستصدر خلال الأسبوع: مؤشر ثقة المستهلك الخاص بمجلس المؤتمر ومبيعات المنازل الجديدة (الثلاثاء)؛ السلع المعمرة ومخزونات الجملة والتجزئة (الأربعاء)؛ بجانب انكماش نفقات الاستهلاك الشخصي يوم الجمعة، الدخل الشخصي والمدخرات.

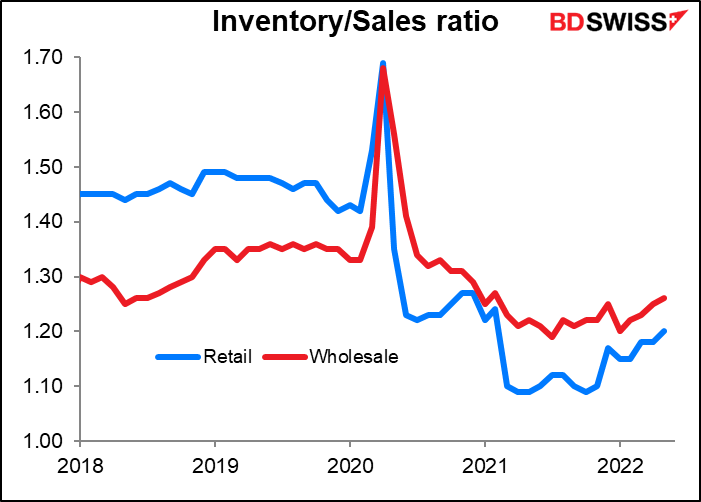

أنا عادة لا أغطي بيانات المخزون لأنه عادة ما لا يكون ذا أهمية مباشرة لسوق الفوركس. لكنني رأيت مؤخرًا الكثير من المقالات حول كيفية تعثر تجار التجزئة بالمخزونات الزائدة – حيث ارتفعت المخزونات بنسبة 40٪ أو أكثر عن العام الماضي – وأضطروا إلى خفض مشترياتهم وطرح المبيعات لخفض المخزونات.

من الغريب أنني لا أرى ذلك في البيانات – على الإطلاق. إن نسب المخزون/المبيعات على مستوى البيع بالجملة والتجزئة أقل بكثير من مستوى ما قبل الجائحة. سأظل أراقب هذه البيانات على الرغم من أنها قد تكون المفتاح لحل مشكلة التضخم.

من اليابان، سنحصل أيضًا على محضر اجتماع بنك اليابان لشهر يونيو (الثلاثاء) وبيانات العمالة وأرقام الإنتاج الصناعي (الجمعة). عادةً ما يكون محضر اجتماع بنك اليابان ذو أهمية قليلة نظرًا لأن مجلس السياسة لم يقرر أبدًا فعل أي شيء على أي حال، ولكن هذه المرة سيكون من المثير للاهتمام قراءة سبب قرارهم بعدم فعل أي شيء بالضبط. قبل هذا الاجتماع، كانت هناك توقعات شديدة بأنهم سيغيرون برنامج التحكم في منحنى العائد (YCC) ويحررون عائد السندات لمدة 10 سنوات للارتفاع من أجل تضييق فجوة العائد مع البلدان الأخرى، لكنهم لم يفعلوا أي شيء من هذا القبيل. ربما يلقي محضر الاجتماع بعض الضوء حول تفكيرهم.

في منطقة اليورو ، سنحصل أيضًا على مؤشرات Ifo (الاثنين) والبطالة الألمانية (الجمعة).

ستصدر أستراليا مبيعات التجزئة (الخميس) وائتمان القطاع الخاص (الجمعة).

إنه أسبوع ممل جدًا بالنسبة للمملكة المتحدة مع وجود مؤشر مهم واحد فقط، وهو موافقات الرهن العقاري (الجمعة)!